Was sind geschlossene Investmentvermögen (AIFs)?

Geschlossene Investmentvermögen (auch: „geschlossene Investmentfonds“ oder „geschlossene Alternative Investmentfonds“ – AIF) sind eine Form der langfristigen gemeinschaftlichen Kapitalanlage in Sachwerte. Für sie gelten seit dem 22. Juli 2013 die Bestimmungen des Kapitalanlagegesetzbuches (KAGB). Somit gehören AIFs zum voll regulierten – so genannten ‚weißen‘ – Kapitalmarkt.

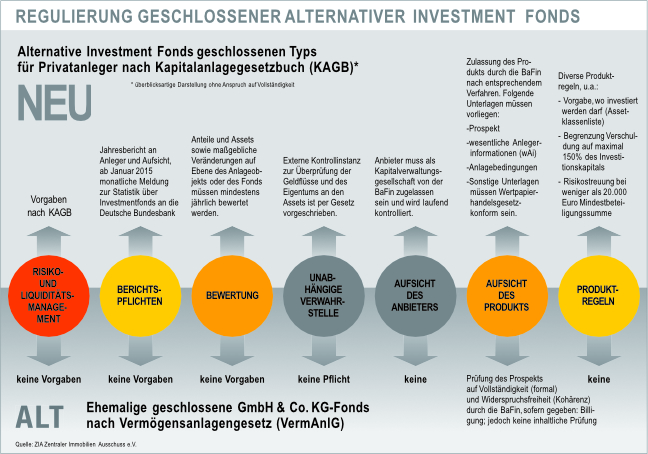

Dadurch unterliegen sie zahlreichen gesetzlichen Regeln, deren Einhaltung durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) überwacht wird.

Bis zum 22. Juli 2013 wurden diese Anlagen dem „grauen“ Kapitalmarkt zugerechnet. Durch die Regulierung hat sich die Sicherheit dieser Anlageklasse deutlich erhöht. Die Unterschiede zwischen der alten und der neuen Welt verdeutlicht dieses Schaubild:

Die Beteiligung an AIFs erfolgt durch den Erwerb von Anteilen an einer Gesellschaft und erstreckt sich zumeist über einen langfristigen Zeitraum von durchschnittlich 10 Jahren. Es gibt aber auch AIFs mit einer kürzeren Laufzeit von z.B. 5 Jahren. AIFs dürfen nur in bestimmte gesetzlich festgelegte Vermögensgegenstände investieren. Hierzu gehören insbesondere Sachwerte wie Immobilien, Flugzeuge, Anlagen zur Erzeugung erneuerbarer Energien, Schiffe und Container. Vor diesem Hintergrund fungieren AIFs auch als volkswirtschaftlich bedeutendes Finanzierungsinstrument, insbesondere für Großinvestitionen. Privatanleger können mit vergleichsweise kleinen Beteiligungssummen ab € 5.000,– an großen Investitionsvorhaben teilhaben, etwa am Erwerb eines Einkaufszentrums oder Windparks, die sonst nur professionellen Investoren vorbehalten sind.

Erträge erzielen AIFs durch die laufende Bewirtschaftung einzelner oder mehrerer Vermögensgegenstände (z.B. durch Miet- oder Chartereinnahmen). Diese werden an die Anleger ausgeschüttet. Zum Ende der Laufzeit kann ein weiterer Erlös durch den Verkauf der Vermögensgegenstände erzielt werden, der im Regelfall nach Begleichung sämtlicher Verbindlichkeiten des Investmentvermögens –

sofern vorhanden – an die Anleger ausgeschüttet wird.

AIFs zeichnen sich im Gegensatz zu offenen Investmentvermögen dadurch aus, dass der oder die zu erwerbenden Vermögensgegenstände zumindest der Art und der Höhe nach bereits feststehen, so dass auch die Höhe des benötigten Eigenkapitals bestimmt ist. Anleger können daher nur in der so genannten Platzierungsphase, in der das für die Investition benötigte Eigenkapital eingeworben wird, beitreten. Ist das benötigte Eigenkapital vollständig eingeworben, wird der AIF geschlossen. Weitere Anleger können dann nicht mehr beitreten, da keine weiteren Anteile am Investmentvermögen mehr ausgegeben werden.

Ein wesentliches Merkmal für die Beteiligung an einem AIF ist zudem, dass Anleger ihre Anteile während der Laufzeit, d.h. bis zum Verkauf der Vermögensgegenstände und der sich anschließenden Liquidation des AIFs, in der Regel nicht zurückgeben können. Um sich von einem Anteil an einem AIF zu lösen, bleibt dem Anleger einzig die Möglichkeit, seinen Anteil auf dem sogenannten Zweitmarkt zu veräußern. Hierfür gibt es verschiedene Plattformen.

AIFs sind keine festverzinslichen Kapitalanlagen wie z.B. ein Sparbuch oder Tagesgeldkonto, sondern unternehmerische Beteiligungen. Sie gehören nicht dem Einlagensicherungsfonds an. Das heißt, dass die Chancen und Risiken wesentlich mit dem wirtschaftlichen Erfolg der Bewirtschaftung des Vermögensgegenstandes sowie dessen Wertentwicklung und Finanzierung zusammenhängen. Dessen sollten sich Anleger im Vorfeld ihrer Investition bewusst sein.

Insofern sollte diese Anlageform nur für einen kleineren Teil des Gesamtvermögens gewählt werden.

Quelle: ZIA Zentraler Immobilien Ausschuss e.V.

31.03.2018 A. Heidinger